Тема настолько для многих непонятна и запутана. Что будет полезна выделить ее в отдельную ветку, чтобы не засорять другие..

Есть ли у кого-то опыт прохождения налоговых проверок после работы с AppStore/GooglePlay в последнее время?

Может есть информация которая будет полезна тем кто работеат с приложениями в маркетах? Делитесь!

ВМЕСТ ШАПКИ, кому лень читать всю ветку:

Treidge:Если взять ваш пример с размещением приложения/игры в Google Play, выручка от которого составила 100 рублей, то:

1) Налоговой базой по налогу при УСН считается валовая выручка, без учета каких-либо расходов, удержаний и прочих сумм, уменьшающих ваш "доход. Если по-простому, то налоговой базой считается вся сумма, уплаченная покупателем за ваш продукт/услугу — т.е. без вычета комиссии площадки, налогов, удержанных площадкой для уплаты в других странах, и так далее. Если покупатель купил приложение за 100 рублей, из которых вы в конечном итоге получите только 60 - налог по УСН нужно высчитывать от 100 рублей, а не от 60. Соответственно, в вашем случае это 3% от 100 = 3 рубля.

2) НДС при продаже приложений, если утрировать, бывает двух видов - тот, который вы должны платить сами и за себя, т.е. как результат собственной реализации услуг и имущественных прав, а также тот, который вы можете быть обязаны платить в качестве так называемого "налогового агента" — за иностранную организацию, у которой вы приобретаете услуги посредника при продаже собственных приложений (Google Play, Apple AppStore) - как ее налоговый агент.

Это два разных случая, которые нужно рассматривать отдельно друг от друга и не смешивать между собой.

В первом случае, когда рассматривается НДС, который возникает в результате вашей собственной деятельности, платиться в тех случаях, когда вы признаетесь плательщиком НДС и одновременно с этим есть объект для обложения НДС (в общем случае - выручка от реализации услуг и имущественных прав на территории Республики Беларусь).

Если вы применяете УСН 3% с НДС, то вы признаетесь плательщиком НДС. В общем случае объект обложения НДС возникает, если ваше приложение покупает пользователь из Беларуси, что должно быть видно из отчетов торговой площадки.

Как правильно отметил 2648216, пока вы не разберетесь в тонкостях уплаты "своего" НДС, продажу в РБ лучше отключить.

Во втором случае, когда вы можете выступать в качестве налогового агента иностранной организации, которая оказывает вам платные услуги площадки-посредника, НДС могла бы облагаться комиссия площадки - т.е. если из 100 рублей выручки площадка удержала бы себе 30, то эти 30 рублей комиссии облагались бы 20% НДС как 30x20/100 = 6 рублей.

Однако, здесь бывают и частные случаи. Пару лет назад в Беларуси ввели механизм сбора так называемого "налога на Google", в результате которого иностранные организации, которые непосредственно реализуют физическим лицам и ИП из Беларуси услуги в электронной форме (в соотв. со специальным перечнем), под которыми подразумеваются и услуги площадки-посредника, обязаны встать на учет в налоговых органах и платить НДС самостоятельно.

Важный нюанс: встать на учет должно именно то юридическое лицо, с которым заключен договор. У Apple и Google множество юр. лиц в разных странах, поэтому если на учет встал Apple как Apple Distribution Limited - это не означает автоматически, что "агентский" НДС платить не нужно. Например, договор среди прочих может быть заключен с iTunes S.a.r.l (тоже Apple), которая на учет не встала.В некоторых странах и регионах могут быть и другие подразделения Apple. Следовательно, в таком случае считается, что компания на учете не состоит и НДС этот не платит. "Агентский" НДС на комиссию этой площадки в таком случае нужно платить самостоятельно.

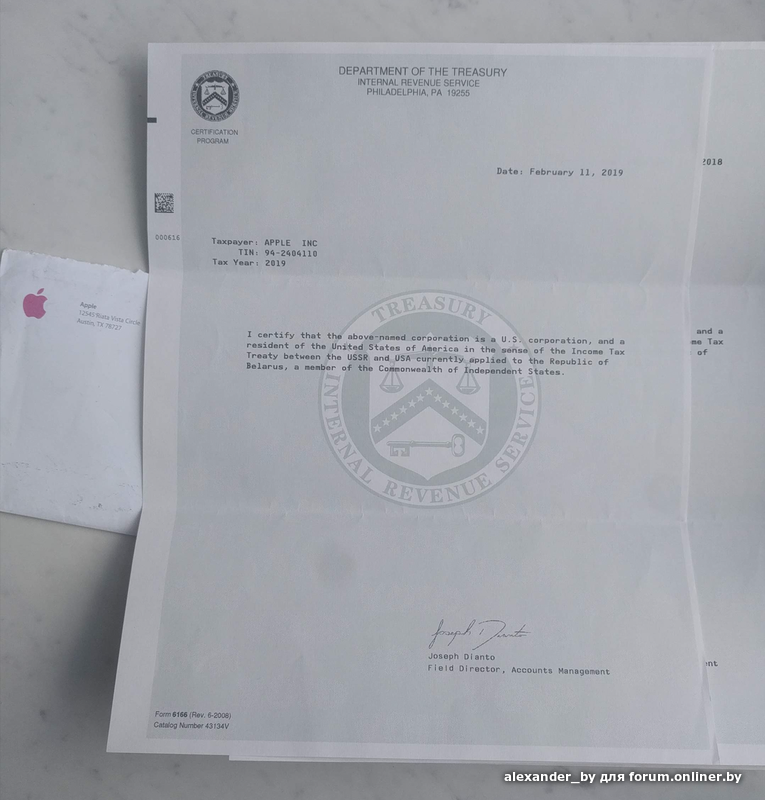

3) Налог на доходы иностранных организаций. Может платиться при приобретении услуг площадки-посредника у иностранной организации. Налоговая база - сумма комиссии иностранной площадки. Если из 100 рублей площадка удержала себе 30, то из этих 30 рублей по ставке 15% может быть необходимо удержать налог как 30x15/100 = 4,5 рубля.

Чтобы избежать уплаты этого налога, в налоговую инспекцию необходимо подать справку, подтверждающую постоянное местонахождение иностранной организации в стране, с которой у Беларуси есть договор об избежании двойного налогообложения. По Apple и Google сейчас, насколько я понимаю, получить такие справки стало гораздо проще.

Отдельно отмечу, что выше было опущено для краткости множество важных моментов. Ведение учета, составление учетных документов, внереализационные доходы - все со своими нюансами.