Термины и сокращения

Налог на профессиональный доход — НПД. Не путать с НПД — незаконной предпринимательской деятельностью. Особый налоговый режим для физических лиц, введенный в РБ с 01.01.2023.

Плательщик налога на профессиональный доход — ПНПД.

Основная информация

- Налоговый кодекс РБ: общая часть (НПД упомянут в статьях 10, 13 (п. 2.19), 27) и особенная часть (НПД посвящена целая глава 40: «Налог на профессиональный доход»)

- Страница на сайте налоговой с подробной информацией про НПД — если не знаете, с чего начать, читайте это.

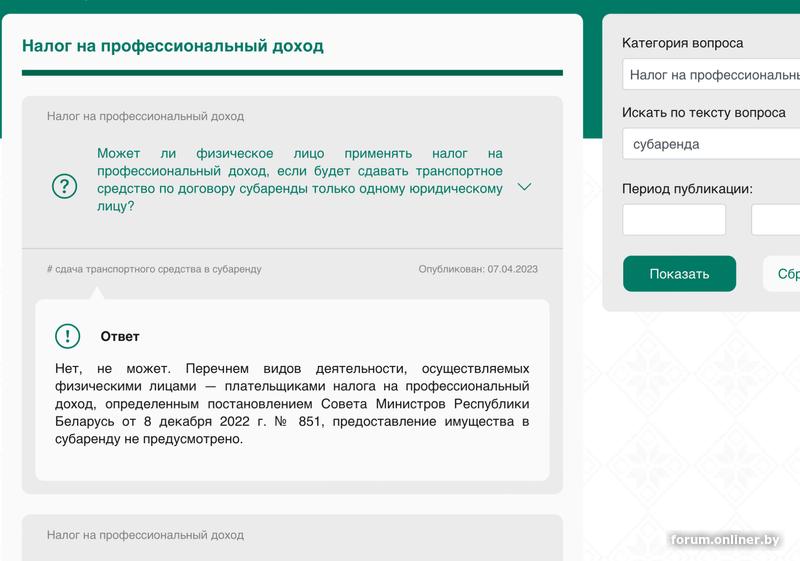

- Список разъяснений и комментариев об НПД от МНС и Частые вопросы и ответы по НПД от МНС — здесь ответы на многие ваши вопросы.

- Онлайн-конференция с ответами на популярные вопросы

- Перечень на сайте МНС. Для видов деят-сти, помеченных значком i, заказчиками не могут быть ИП и ЮЛ (для применения НПД).

- Основной документ: Постановление от 08.12.2022 г. № 851 «О перечне видов деятельности, осуществляемых физическими лицами — ПНПД». См. также комментарий МНС про виды деятельности.

- Веб-версия приложения ПНПД (https://npd.nalog.gov.by/npdweb)

- Приложение ПНПД: в Apple App Store, в Google Play

- Видеоинструкции — ютуб-плейлист. Показаны все функции!

- Видео от разработчика приложения: работаем в приложении по НПД

- Постановление от 01.07.2022 г. № 433 «О порядке использования приложения „Налог на профессиональный доход“» — как начать и закончить применение НПД, сроки и особенности создания и корректировки чеков.

- Проверка чеков, выданных ПНПД и Проверка регистрации физического лица в качестве ПНПД

- Если вы работаете по заказам физлиц, ИП и юрлиц (резидентов и нерезидентов) исключительно через интернет и у вас с заказчиком разное местонахождение, вы вправе применять НПД в отношении любых работ и услуг (в т. ч. не упомянутых в постановлении 851). Это регламентируется статьей 7 закона № 230-З от 30.12.2022 г. «Об изменении законов по вопросам налогообложения» (см. последнюю страницу файла):

Деятельность физических лиц, осуществляемая с применением налога на профессиональный доход в порядке, установленном главой 40 Налогового кодекса Республики Беларусь, не относится к предпринимательской деятельности.

Сделки, расчеты по которым производятся с использованием предусмотренного налоговым законодательством приложения «Налог на профессиональный доход», могут совершаться без заключения гражданско-правовых договоров в письменной форме.

Дополнительные условия для применения НПД в отношении различных услуг, оказываемых через интернет:

для выполнения работ, оказания услуг не требуется наличие лицензий и (или) иных разрешительных документов;

для выполнения работ, оказания услуг в законодательстве отсутствует обязанность осуществлять данную деятельность только в качестве индивидуального предпринимателя.

- См. также разъяснение МНС «О применении налога на профессиональный доход в отношении IT-услуг» (но на самом деле статья 7 применима не только к IT-услугам).

Выбор банка и эквайринга для плательщиков НПД — тема на форуме.

— Можете работать по найму (трудовому договору, контракту) или по ГПД и выполнять заказы с применением НПД для любых других ЮЛ, ИП, физлиц. Запрещено применять НПД для заказов от нанимателя, у которого работаете. Не подменяйте трудовые отношения деятельностью ПНПД — это будет отслеживаться и караться.

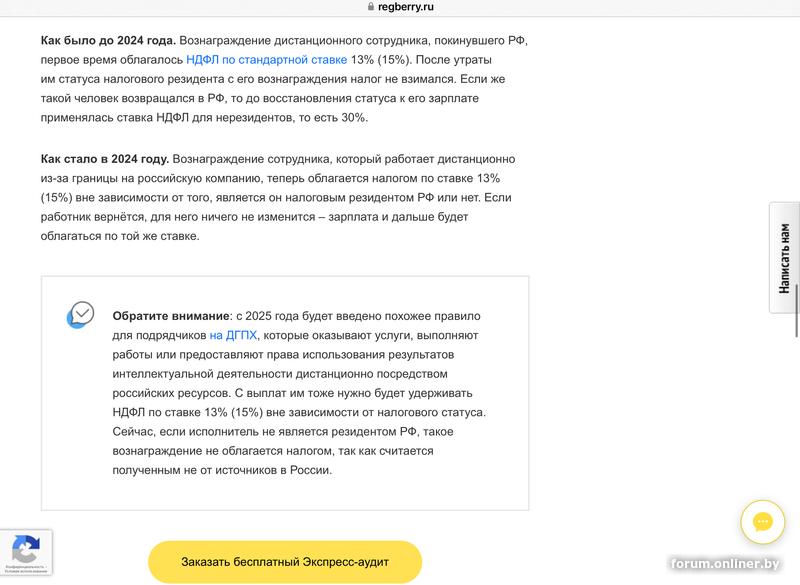

Налог — 10% с сумм доходов от всех нерезидентов и 20% с доходов от юрлиц и ИП — резидентов в части свыше 60 000 BYN в год (заработали 60 001 BYN — с одного рубля налог 20%, с 60 тыс. — 10%).

ЮЛ только должно убедиться, что исполнитель является ПНПД (ссылка на страницу проверки есть выше).

Сделки, расчеты по которым производятся с использованием предусмотренного налоговым законодательством приложения «Налог на профессиональный доход», могут совершаться без заключения гражданско-правовых договоров в письменной форме.

Заказчик — юрлицо из РБ вправе попросить и о письменном договоре, и об акте. Акт заказчик вправе составить единолично. Такое право предоставляется независимо от наличия согласованной в договоре возможности единоличного составления ПУД. Подробнее

Можете принимать оплату на любые банковские счета физического лица (не ИП) и наличными. На счета за рубежом (банковские, в электронных деньгах, счета третьих лиц) тоже можете.

Главная функция приложения — уведомление налоговой о доходах, облагаемых НПД, посредством создания чеков.

При наличном расчете чек создается сразу же (в день расчета). При безналичном — по каждому факту расчета не позднее 7-го числа месяца, следующего за месяцем, в котором заказчиками произведены расчеты. (См. постановление 433 выше.) То есть при безналичном расчете можете раз в месяц чеки создавать, если вам так удобнее.

2460782:Сегодня был в администрации района, там сказали, что самозанятый на НПД не тунеядец, если регулярно (хотя бы раз в квартал) платит налог за свою деятельность, т.е. реально работает, а не просто числится.

Последнее изменение: 12.04.2023

Спасибо Ako за шапку!

193. Дополнить Кодекс главой 40 следующего содержания:

"ГЛАВА 40

НАЛОГ НА ПРОФЕССИОНАЛЬНЫЙ ДОХОД

С 1 января 2023 г. информацию о налоге на профессиональный доход плательщики будут предоставлять через приложение МНС

Постановление Совета Министров Республики Беларусь от 1 июля 2022 г. № 433 «О порядке использования приложения «Налог на профессиональный доход»